Reforma del IVA en la UE: Cómo gravar correctamente los productos en mi tienda online acens (Guía)

El 1 de julio de 2021 entrará en vigor la reforma del IVA para el comercio electrónico en toda la UE, cuya principal novedad es que los comerciantes que superen el umbral de 10.000 euros netos para el total de las ventas al extranjero dentro de la UE tendrán que aplicar el tipo de impuesto sobre las ventas del país de destino. Mientras no se supere ese umbral se puede calcular el IVA nacional del remitente.

ePages, motor de las tiendas online de acens, ha publicado un artículo con información relevante al respecto. Este artículo contiene información legal inicial, pero no pretende ser completo ni correcto. En ningún caso puede sustituir al asesoramiento jurídico en casos individuales.

¿A qué productos se aplica el nuevo umbral de entrega?

El nuevo umbral de entrega de 10.000 euros (netos) uniforme se aplica a todas las ventas a distancia intracomunitarias, es decir, a todas las entregas transfronterizas dentro de la UE a consumidores finales. Esto incluye también los servicios digitales, como los productos de descarga. La nueva normativa también se aplica a las ventas realizadas a través de mercados online y plataformas de productos, por ejemplo.

Para las estructuras especiales, como el programa Amazon PAN EU u otros centros de cumplimiento extranjeros, existen características especiales de la legislación fiscal. Averigua más sobre esto en el proveedor correspondiente.

¿Qué ocurre si se supera el umbral de entrega?

Si se supera el umbral de entrega de 10.000 euros (netos), todas las transacciones transfronterizas de un año deben procesarse de acuerdo con la normativa y los tipos impositivos de los destinos receptores. Hay que decir explícitamente aquí que este procedimiento se aplica también a las entregas a países de la UE que no han superado el umbral de entrega individualmente: el umbral de entrega se aplica al volumen de negocios agregado de todos los países de la UE juntos.

¿Cómo puedo pagar mis impuestos con las nuevas normas?

Para evitar que se complique el pago del IVA en varios países, tu país de residencia proporcionará un One-Stop-Shop (OSS) para los comerciantes. Mediante este sistema, podrás seguir pagando todos los impuestos sobre el volumen de negocios (ventas a distancia, otros servicios a clientes finales, si procede a través de interfaces) de forma centralizada en tu país de residencia sin tener que registrarte en otros países de la UE. Este procedimiento es posible inmediatamente a partir del 1 de julio de 2021.

El procedimiento en el OSS es el siguiente:

1. Los comerciantes que ya están registrados en la Mini Ventanilla Única (MOSS) no pueden participar automáticamente en el procedimiento del OSS (ver más abajo). Esto depende de su país de residencia. Cada Estado miembro de la UE ofrece un portal en el que puedes registrarte. Puedes encontrar más información aquí.

2. Si superas el umbral de entrega, los impuestos a pagar se calcularán y pagarán según los tipos impositivos aplicables en los respectivos países de la UE.

3. Se comprueba la información y se envían los importes de los impuestos debidos.

¿Cómo puedo pagar impuestos por mis productos si estoy por debajo del umbral de entrega?

Si no se supera el umbral de entrega, la facturación se grava como es habitual y por defecto a los tipos impositivos nacionales locales. Como alternativa, si quieres informar de tus ventas a través del OSS, ten en cuenta que los tipos impositivos de los destinos receptores deben indicarse siempre a través del OSS para las ventas a otros países de la UE. Consulta con tu asesor fiscal el procedimiento adecuado en cada caso.

¿Qué procedimiento debo utilizar si hasta ahora he utilizado la Mini Ventanilla Única (MOSS)?

Algunos comerciantes ya conocen el procedimiento MOSS, que antes se aplicaba a los servicios prestados por vía electrónica, como los productos de descarga, pero también a los servicios de telecomunicaciones, radio y televisión. Este procedimiento sólo podía ser utilizado por los comerciantes que no tuvieran ni domicilio social ni establecimiento permanente. A partir del 01.07.2021, el procedimiento MOSS existente podrá integrarse en el procedimiento OSS, lo que significa que el MOSS dejará de aplicarse y sólo utilizarás el procedimiento OSS para declarar y pagar tu IVA. Esto depende de tu país de residencia.

¿Puedo combinar el OSS y las inscripciones locales en el extranjero?

Si estás por encima del umbral de suministro, la contabilidad a través del OSS no es obligatoria. Es simplemente una oferta para registrar tu IVA en forma de paquete. Alternativamente, puedes registrarte para los impuestos localmente en los respectivos países receptores. Sin embargo, debes elegir uno de los métodos. Si es necesario, consulta a tu asesor fiscal para que te indique el procedimiento adecuado.

Guía para gravar el IVA en los productos en tu tienda online acens

Comprueba la versión de tu tienda online en el área de administración, en la página de Ayuda, en la parte inferior, y una vez que lo hagas lee más abajo la parte de la guía que corresponda:

- ePages Now

- ePages Base

¿Cómo puedo gravar correctamente los productos en mi tienda online? (ePages Now)

En cualquier caso, toma nota del nuevo umbral de entrega para registrarte en el procedimiento de OSS con antelación si es necesario. Si superas el umbral o eliges utilizar el OSS, puedes introducir un desglose manual por estado miembro en tu matriz fiscal en lugar de un territorio fiscal de toda la UE para poder hacer un seguimiento de tus ventas en función del país. Si hay ajustes específicos de cada país en los tipos impositivos locales, debes actualizarlos en consecuencia.

Puedes encontrar la configuración de tus impuestos en el área de administración en Opciones > Impuestos. Para personalizar manualmente la matriz de impuestos, haz clic en Personalizar en la pestaña ‘Matriz de impuestos’.

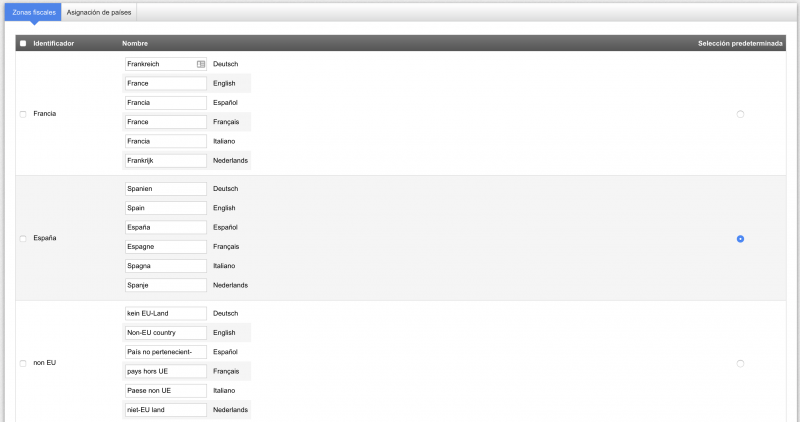

1. En primer lugar, desglosa manualmente tus países objetivo en las Zonas fiscales. Cambia el nombre de la selección por defecto «País de la UE» por el país que quieras que sea tu selección por defecto (por ejemplo, Bélgica). A continuación, amplía manualmente tus zonas fiscales para incluir los países a los que envías:

Realiza la configuración manual de los impuestos: Paso 1 (Now)

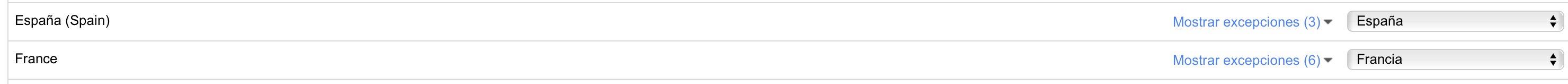

2. En Zonas fiscales > Asignación de países, asigna los territorios recién creados a los países correspondientes:

Realiza los ajustes fiscales manuales: Paso 2 (Now)

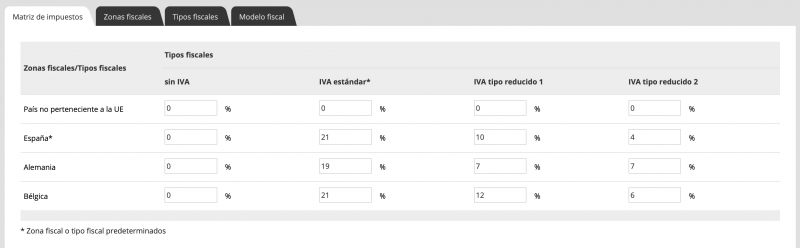

3. Ahora puedes introducir qué tipos de IVA (normal/reducido) deben calcularse en estos países en la pestaña ‘Matriz de impuestos’:

Realiza la configuración manual de los impuestos: Paso 3 (Now)

Después del 01.07. trabajaremos en la optimización del manejo de los umbrales de entrega.

¿Cómo puedo gravar correctamente los productos en mi tienda online? (ePages Base)

En cualquier caso, toma nota del nuevo umbral de entrega para registrarte en el procedimiento de OSS con antelación si es necesario. Si superas el umbral o eliges utilizar el OSS, puedes introducir un desglose manual por estado miembro en tu matriz fiscal en lugar de un territorio fiscal de toda la UE para poder hacer un seguimiento de tus ventas en función del país. Si hay ajustes específicos de cada país en los tipos impositivos locales, debes actualizarlos en consecuencia.

Puedes encontrar la configuración de tus impuestos en el área de administración en Opciones > Cálculo de impuestos. Para personalizar manualmente la matriz de impuestos, haz clic en Personalizar en la pestaña ‘Matriz de impuestos’.

1. En primer lugar, codifica manualmente tus países objetivo en la pestaña Zonas fiscales. Para ello, crea una nueva zona fiscal con el país que quieres que se convierta en tu selección por defecto (por ejemplo, España) y selecciónalo como predeterminado en la columna de la derecha. Borra la zona fiscal «UE». Ahora añade cualquier otro país al que vayas a enviar.

Realiza los ajustes fiscales manuales: Paso 1 (Base)

2. En el segundo paso, asigna las zonas fiscales a los países correspondientes en la pestaña ‘Asignación de países’:

Realiza la configuración manual de los impuestos: Paso 2 (Base)

3. En los cálculos de impuestos, selecciona ‘Matriz de impuestos’ para introducir los tipos de impuestos sobre las ventas que deben calcularse para cada país. También puedes subir la matriz fiscal como un archivo CSV.

Realiza los ajustes fiscales manuales: Paso 3 (Base)

Después del 01/07/2021, trabajaremos en la optimización del manejo de los umbrales de entrega.

Si quieres estar a la última en tecnología y conocer todo lo que se mueve en el sector, ¡suscríbete a nuestro boletín!

Déjanos un comentario o cuéntanos algo.